前几天笔者在一个论坛里看到一篇帖子,是一位朋友被推荐了一款国内的储蓄险,想听听更多人的意见。这位朋友同时附上了保险经纪在朋友圈里发的广告原文。

相信大多数人看到这串数字(尤其是1亿。。)后的第一反应是:好像很不错哦?但是应该也有很多朋友在看到这种煽动感情的文案后,会立马生出一种反感(包括笔者在内),心里会想:肯定又是保险代理的误导销售吧?!

两种情绪都是人之常情,但也都对于真正了解产品没有什么实质的帮助。

借着这个例子,我们来谈一谈究竟该如何比较客观地评判和选择储蓄险产品。这篇文章先从储蓄险产品的“内部收益率”说起。

为什么要计算保单的“内部收益率”?

在评价储蓄险产品的优劣时,收益率无疑是最重要的评判标准之一。然而对保险产品了解比较多的朋友会知道,储蓄险产品种类繁多,不仅缴费期和保单期限有长有短,很多可提取现金价值或派发年金的储蓄险,提取或派发的方式也多种多样。即便是同一份保单,它的收益率也会随着时间或者现金价值的提取而动态变化。

通过产品宣传册或者简单的演示,我们往往看到的都是一串让人眼花缭乱的数字,很难准确地了解到产品收益率究竟如何(除非设计非常简单的短期产品),更别提拿不同类型的储蓄险来做对比了。

另外,很多保险代理为了让产品看起来更有吸引力,一方面会在宣传中做非常多的简化,另一方面也会加入一些煽动感情的表达,比如文章开头那个例子。大多数情况下这也是情有可原(当然故意的误导销售除外),但也往往容易使客户对产品产生非理性的认知。

所以,我们需要一个统一、客观且适用于所有储蓄险产品的衡量标准,来描述产品的收益率。这个标准就是“内部收益率”,英文Internal Rate of Return,简称IRR。

作为一个财务概念,“内部收益率”有比较专业的定义和解释,本文不做赘述。结合这篇文章的语境,简单地说,“内部收益率”就是考虑时间成本后,一个产品每年真实的年化收益。

怎么计算一个产品的IRR?

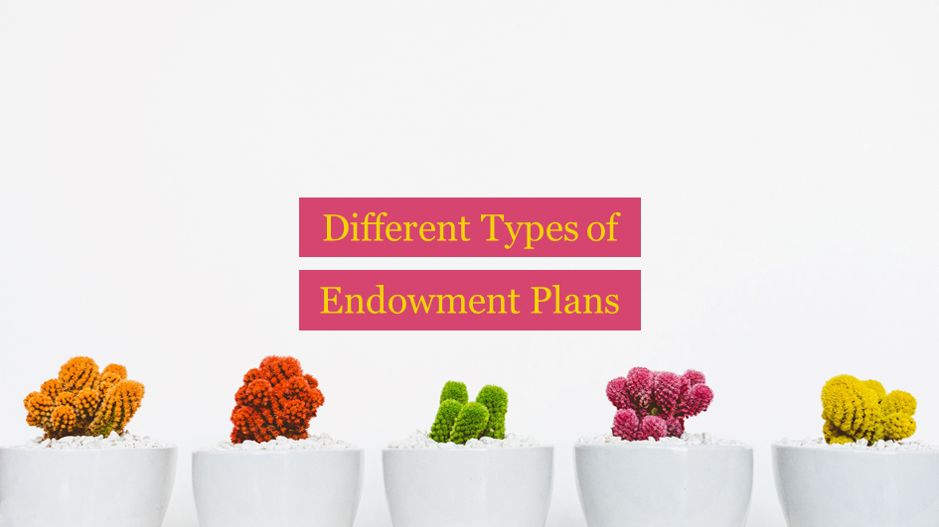

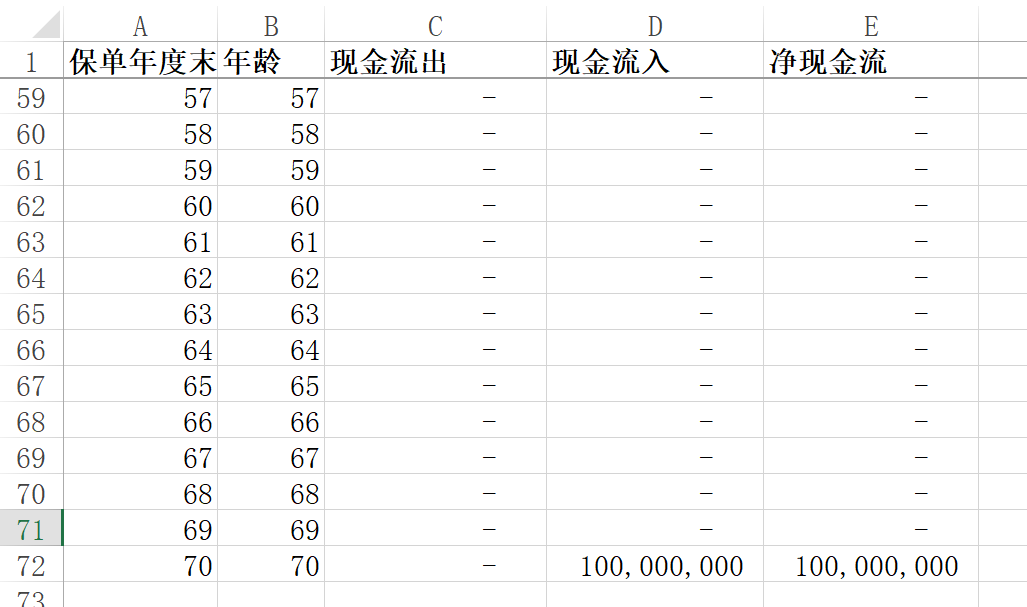

回到文章开头那个例子:父母在孩子0岁时开始,每年存100万元,连续存5年。孩子70岁时,可以一次性领1亿元。它的“内部收益率”是多少呢?

我们使用Microsoft Excel就可以得到答案。步骤如下:

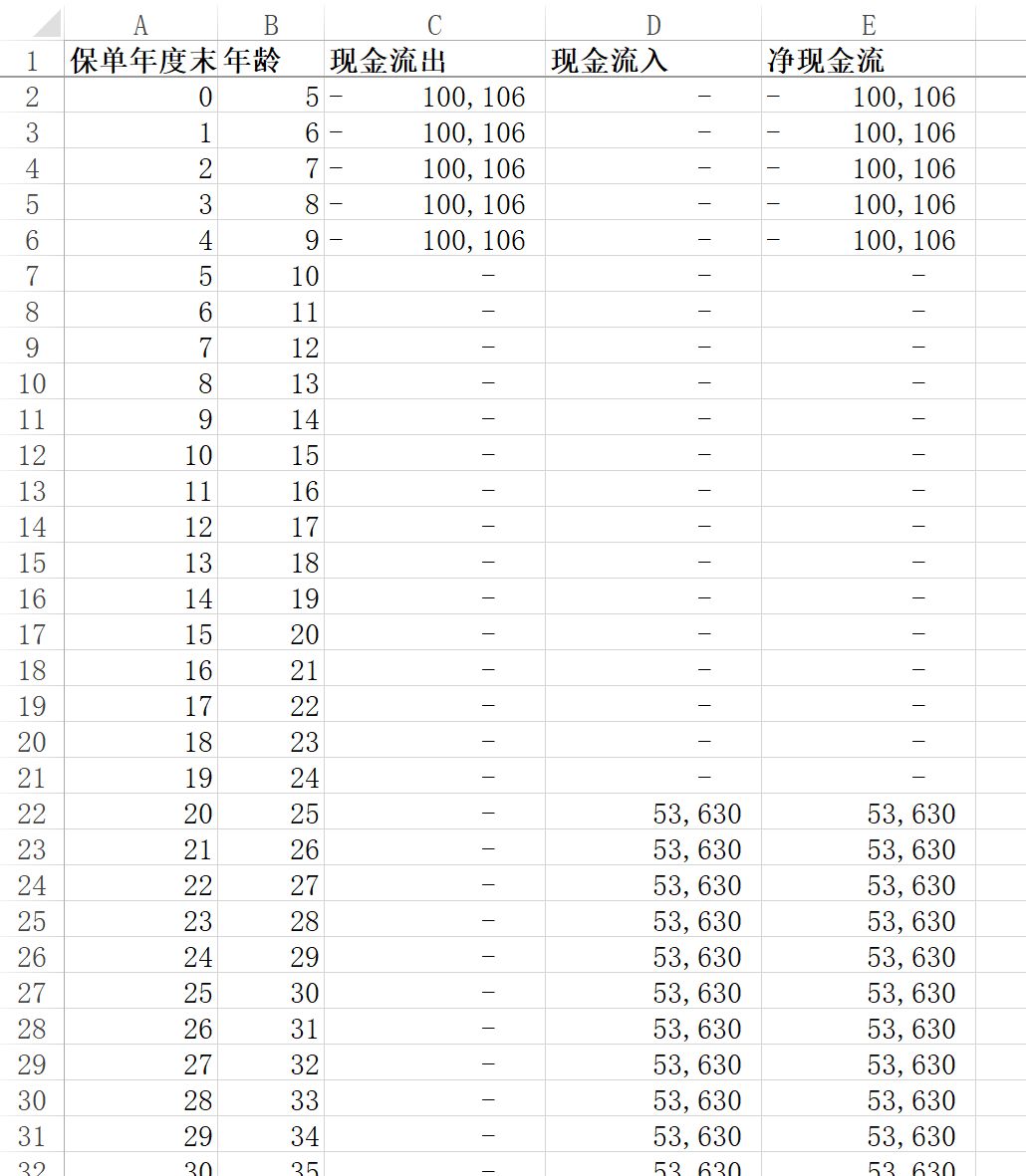

第一、输入需要的数据

需要的数据有四组:

(为了方便,也可以列出每个保单年度对应的受保人年龄)

(由于中间年限太长,且现金流都为0,就不完全展示了)

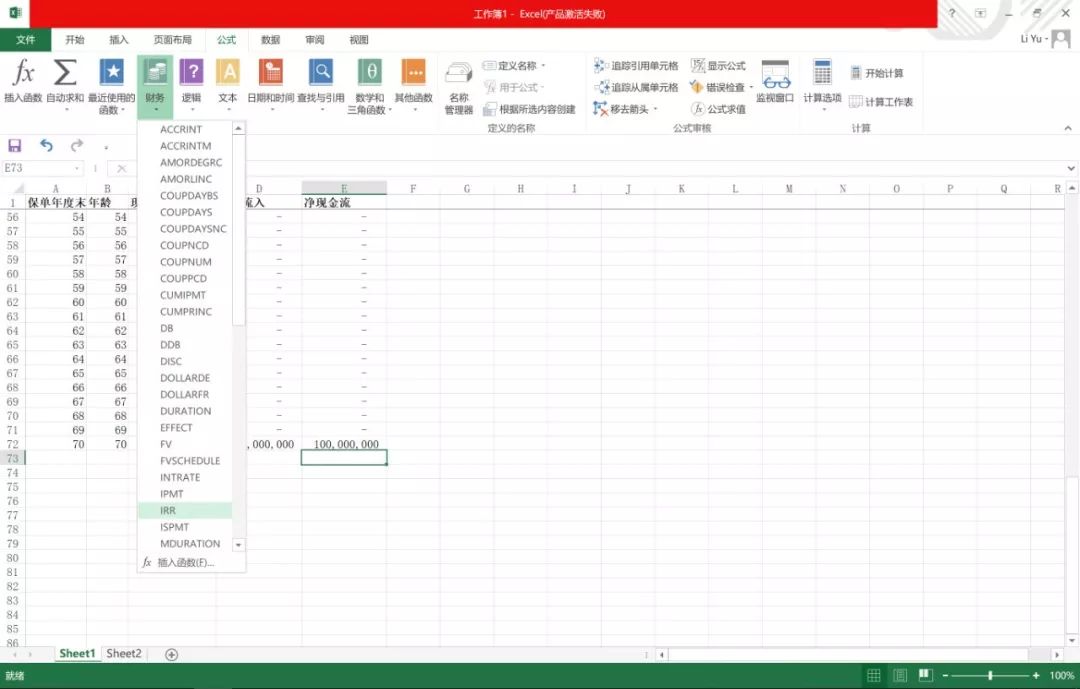

第二、使用Excel公式计算IRR

具体操作流程是:

1. 选定想要显示IRR数值的方框

2. 菜单栏内,选择“公式”-->“财务”-->“IRR”

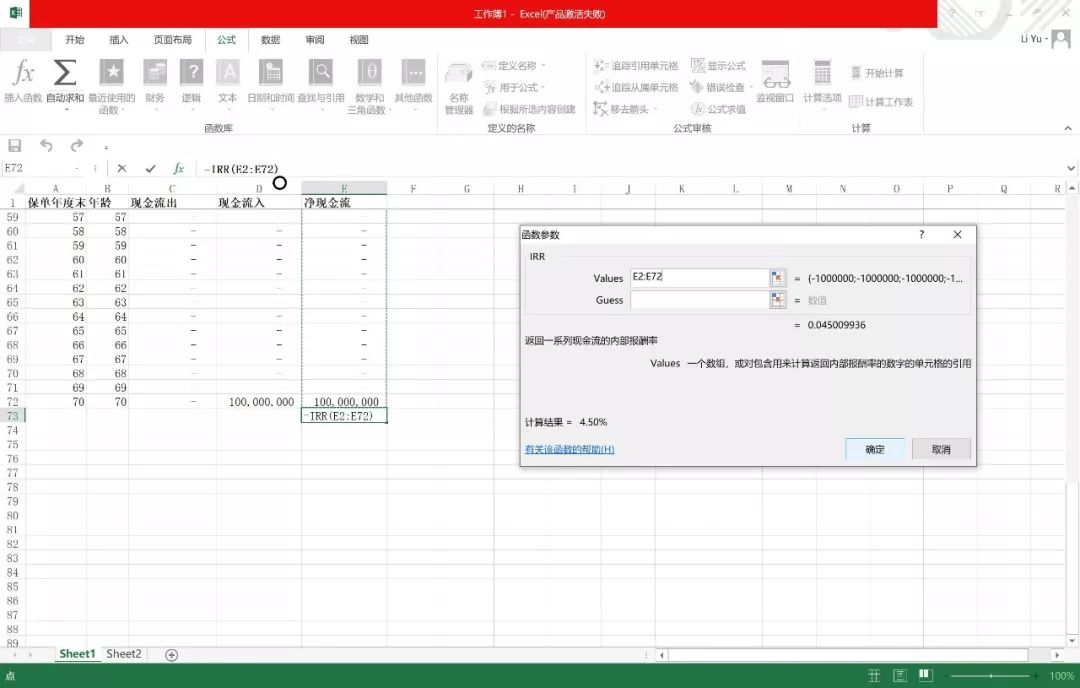

3. 选定纳入计算的数值范围。在这个例子里,即从保单开始到受保人70岁的所有“净现金流”

4. 点击“确定”以计算

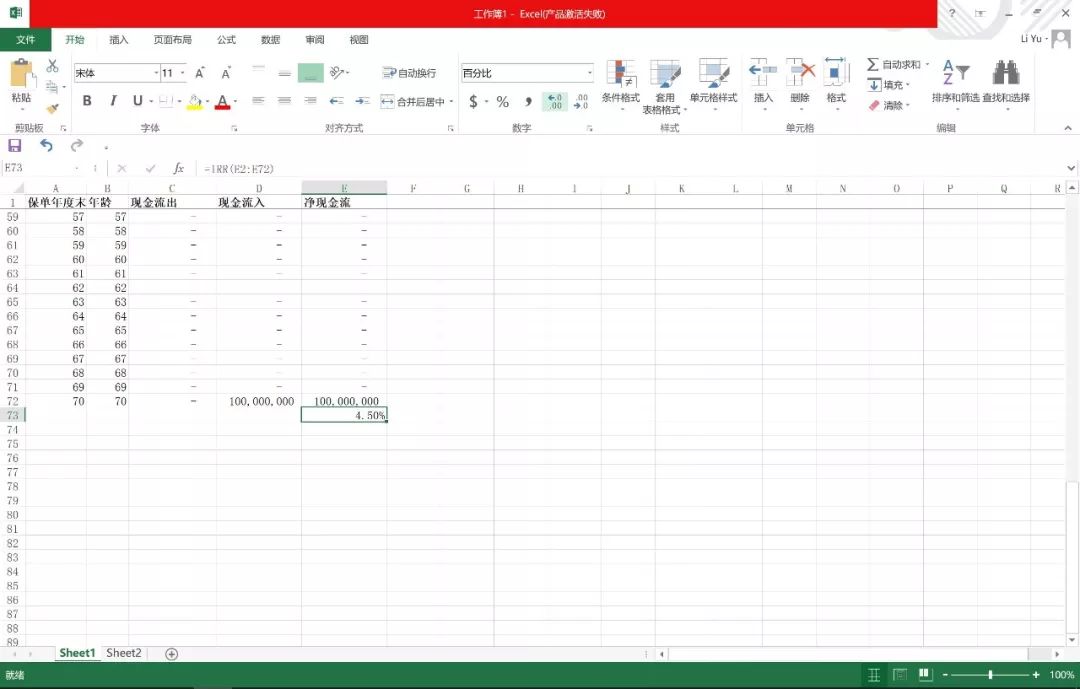

所以我们就计算出了,当70岁退保时,这款产品的内部收益率IRR为4.50%。

(说句题外话,如果单看收益率,这个产品放到新加坡也算是中等偏上的水平。尤其保证收益的部分很高,算下来IRR可以达到3.72%。不过产品整体究竟如何我们还要看其它一些方面,这个留到后面的文章再讲。)

再举一个复杂点的例子

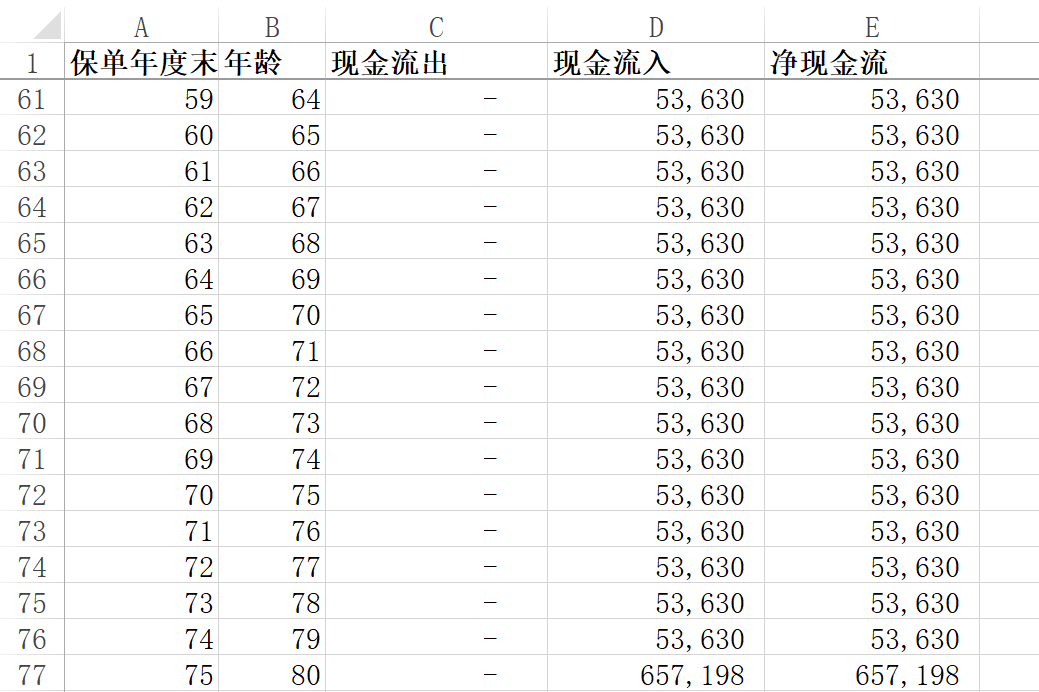

我们选择一款现金流比较复杂的年金类储蓄险产品,以新加坡中国人寿的Lifetime Income Plan(新币)举例。假设客户A为今年5岁的儿子投保,每年存10万新币(实际是100,106新币),从儿子25岁起开始每年领取年金。假设客户A的儿子到80岁时退保,将退保价值一次性取出。

依照上面总结的方法,我们整理的数据如下:

使用Excel的IRR公式计算,可以得到内部收益率 = 4.71%。

最后请注意,如前文提到,一份保单的内部收益率不是固定的,而是会随着保单年数增长而动态变化。通常一份储蓄险持有的时间越长,退保时整体的内部收益率越高。比如上面年金险的例子,如果在70岁时就退保,内部收益率就降到4.64%了。

大家再看到某一款理财或者储蓄险产品时,不妨用本文介绍的方法来计算一下~

另外,评判储蓄险产品的标准不止“内部收益率”一条,笔者将在接下来的文章里介绍更多挑选产品时可以考量的方面。

.