在众多投资工具当中,基金一直是一种能比较好地平衡风险与收益,同时在资金和专业知识的要求上对投资者也相对友好的一种选择(本文仅讨论在市场上公开发行的公募基金,不涉及私募基金)。

在新加坡,购买基金主要有三种途径。第一种是通过保险公司的投连险(investment-linked products)买入基金。第二种是银行,我们可以通过银行的理财经理来买卖基金,或者直接在银行的基金平台上自助操作。第三种途径是银行和保险公司之外的纯投资平台,比较有名的比如FundSupermart、iFast、Endowus、StashAway等等,其中大部分平台允许我们自助开户和交易,也有的需要通过理财顾问来进行投资。

这三种途径当中,银行和纯投资平台的特点比较类似,而保险公司则与这两者存在一些重要的区别。在这篇文章里,我们将从四个大方面来进行讨论。

一、基金选择

我们可以从两个维度分别来看。

首先,根据投资策略的不同,基金可以宽泛地分成主动型基金和被动型基金。被动型基金一般选取特定的指数作为跟踪对象,比如纳斯达克指数、恒生指数、海峡指数等等。它们不主动寻求超越市场,只是试图复制指数的表现。像很多人购买的ETF,绝大多数都属于被动型基金(但也有少数的主动型ETF)。反之,主动型基金则是基金经理通过自身分析来选股和择时,以求取得市场超额收益的一类基金。

一般来说,主动型基金的投资策略更加灵活、创造超额收益的空间更大,但也有可能反而输给市场大盘。被动型基金的优点则主要在于基金管理费更低、投资风险更分散。

保险公司的投连险可以买入的基金全部都是主动型基金,银行通常主动和被动型基金兼有,而其他投资平台或者两者兼有,或者只有主动型基金。

第二,从投资者门槛的角度,也可以把基金分为零售基金(retail funds)与合格投资者基金(accredited investor funds或AI funds),后者的投资策略普遍更加激进,增长空间往往比同类的零售基金更高,但同时面临的风险和波动也更大。

通过银行或纯投资平台投资,只有先达到了“合格投资者”(accredited investor或AI)的门槛并自愿注册成为“合格投资者”,才有资格买入AI funds,否则只能购买零售基金。“合格投资者”的标准是个人持有的金融净资产(不含房地产)金额超过一百万新币,或者过去12个月的收入不低于三十万新币。另外,“合格投资者”会被自动视为对投资有更多了解,并且更有能力保护自己的利益,因此在监管层面的受到的保护也会少于普通投资者。

而通过保险公司的投连险来投资,不需要满足“合格投资者”的条件,就可以买入保险公司平台上提供的任意AI fund或者零售基金。同时,因为不需要被认定为“合格投资者”,购买投连险的客户能够与普通投资者一样享受监管层面最严格的保护。

二、投资成本

除了每支基金本身收取的基金管理费(fund management fee),通过任何渠道投资,我们也都需要支付一些额外的费用,这些费用的高低直接影响了最终的收益。

投资渠道的收费可以分为两类,第一类是一次性的费用,主要包括买入基金时的销售费(sales charge)和进行基金转换时的转换费(switching fee),这些费用从投资本金中收取。第二类是重复产生的费用,可以按月、按季度或者按年收取,比如投资平台的平台费(platform fee)、投资包管账户(wrap account)的包管费(wrap fee)以及投连险产品的保单费(policy charge、administrative charge或其他名目),这些是从投资账户的总金额里扣取。

在银行或者纯投资平台买基金,如果是通过银行或者平台的理财顾问来开户交易,理财顾问可以自行确定向客户收取多少比例的一次性销售费和每年的包管费,市场上的平均标准大概在2%销售费和1%包管费左右。在银行平台上自助投资,一般只需要付0.8%-1%的销售费。在纯投资平台上自助投资,则一般只有平台费。需要自行选择基金的平台,平台费可以低至每年0.2%;可以买入平台管理的基金组合的,平台费大多介于0.3%-0.8%之间。

保险公司的投连险普遍没有销售费(或基金转换费),而是定期收取保单管理费,市场上投连险的平均保单费率在每年2.5%左右。不过为了让产品更有吸引力,一些投连险产品会在投资初始阶段给客户一笔额外的奖励,称作“迎新红利”(welcome bonus/start-up bonus/initial bonus)。定投满一定年数之后,有的产品也会每年再奖励账户金额的一个百分比给客户,叫做“忠诚红利”(loyalty bonus)。通过这种方式,可以大幅降低投连险的净投资成本;若定投期限较长,有的产品每年的净投资成本可以达到1%甚至0.5%以下。

三、投资灵活性

银行和纯投资平台的灵活性普遍非常高,投资不存在锁定期,投资者可以随时从账户中提取或者赎出全部基金。如果是基金定投,可以随意更改定投的金额,也可以随时暂停投入。以上这些操作都不需要投资者缴纳额外的费用。

保险公司投连险的灵活性则相对较低。首先是这种产品有锁定期,如果在锁定期内提取一部分金额或者全部赎出,保险公司会从中扣掉一定的比例。其次,通过投连险做基金定投,如果希望在选定的定投期内降低定投金额或者暂停投入,往往也会面临一些限制。

不过我们能够看到,市场上投连险产品的灵活性正在慢慢提高。以东京海上(Tokio Marine)公司的TM Atlas Wealth产品来举例,在定投满一年后就可以免扣费提取一定的金额,也可以无限期暂停投入。

从另一个角度来看,投资的灵活性其实也是一把双刃剑。这一方面是因为,持有一个投资的时间越长,往往获得正收益的概率越大,复利累积的作用越明显,同时越不容易受到市场短期震荡的影响。锁定期较长的投资产品,更容易帮助我们达到这些目的。

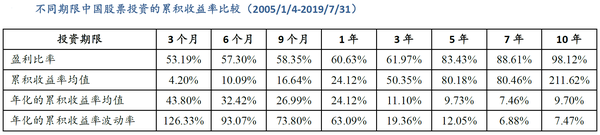

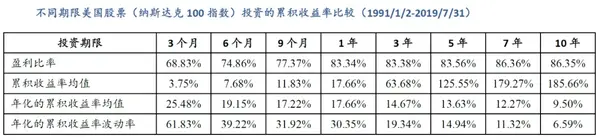

上面三张图取自上海证券2019年发表的《投资期限对资产组合收益的影响》研究报告。通过总结中国大陆、香港和美国(纳指)股市的历史数据,我们可以看到,持有投资的期限越短,盈利比率越低,收益率的波动越大。当我们把投资期限拉长到10年,盈利比率就非常高了,有的甚至接近100%。

另一方面,很多投资者会下意识地“追涨杀跌”,或者企图在投资过程中择时,然而往往只有一小部分人能真正看准时机,绝大部分人都沦为了被割的“韭菜”。通过一个不太灵活的产品进行投资,反而能让我们避免被不理性的情绪左右,而做出一些冲动的投资决策。

四、保障功能

通过保险公司的投连险进行投资,我们可以有选择地为自己的投资添加额外的风险保障,这是非保险渠道所不具备的。这里额外的风险保障主要体现在两个方面。

第一,在其他平台做投资时,如果投资者不幸过世,投资平台将返还当时的账户价值,不管此时投资处于盈利还是亏损。而通过一些投连险产品投资,万一过世的时候投资处于亏损,保险公司会赔付本金的101%。这也意味着,当投资处于亏损状态时,保险公司将收取一定的保险成本费用。

同时,若在其他平台投资时过世,其家人必须提供法院出具的遗嘱验证书(grant of probate)或者遗产管理书(letter of administration),投资平台才能将此时的账户金额支付到投资人的遗产,再进行分配。而在保险公司购买投连险,则可以提前指定保单收益人,一旦过世,保险公司就能直接把这笔资金付给指定的受益人,而无需其他复杂的程序。

第二,大部分投连险产品允许附加一些保费豁免的保障。比如客户A购买了一份10年定投期、每月1000块的投连险,外加重疾保费豁免。如果客户A在第5年被查出罹患了某一种重大疾病,那么第5年以后他就不需要再投资了,而是由保险公司代替他继续每月投入1000块,直到第10年为止。保费豁免的保障同样需要缴纳额外的保险费用,但与投资的本金相比往往只是九牛一毛。

如果同样的情况发生在其他非保险平台,平台不会提供任何帮助,而客户本人也很可能因为疾病的原因无力继续投资,导致没法完成原定的投资计划。

总结

相比于银行和纯投资平台,通过保险公司的投连险购买基金,投资者有机会买到原本可能接触不到的AI funds,同时风险意识较强的客户也可以利用保险元素为自己的投资添加保障。投连险的灵活性相对较低,但也可能恰恰因此让我们获得更好的投资回报。

对比在其他平台上自助买卖基金,投连险的收费整体略高。因此一名保险代理的职责不应止于签单,而应该持续提供有价值的服务,帮助客户做出更好的投资决策。在选择投连险产品时,我们也应该把保单的整体投资成本作为一项重要的考量标准。

(私信请联络微信号:mu4zi3yu2)

.